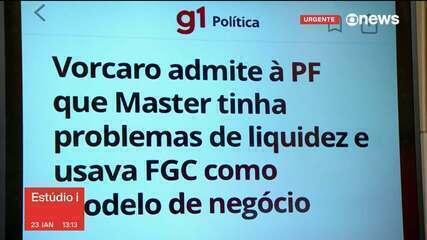

Vorcaro diz à PF que Master tinha problemas de liquidez e usava FGC como modelo de negócio

Vorcaro admite à PF que Master tinha problemas de liquidez e usava FGC como modelo de negócio

O dono do Banco Master, Daniel Vorcaro, disse em depoimento à Polícia Federal (PF) que a instituição tinha problemas de liquidez e usava o Fundo Garantidor de Créditos (FGC) como modelo de negócio.

O blog teve acesso à transcrição do depoimento dado em dezembro à delegada da PF responsável pelo caso.

No depoimento, segundo informações que constam da transcrição feita via inteligência artificial, o dono do Master afirmou que o banco atravessava uma crise de liquidez.

Isso acontece quando uma pessoa, empresa ou banco não consegue honrar compromissos ou pagar dívidas por falta de dinheiro em caixa.

Vorcaro afirmou à PF que isso era uma situação momentânea, e não estrutural, e que o Master cumpriu com todos os compromissos até 17 de novembro. A liquidação ocorreu um dia depois.

Segundo Vorcaro, os problemas de liquidez do banco foram provocados por mudanças em regras sobre o FGC. O dono do Master sugeriu que houve pressão de outros bancos. Ele não detalhou que mudanças seriam essas.

Quando decretou a liquidação do Master, o BC apontou exatamente a falta de liquidez do banco, além de graves violações às normas do sistema financeiro.

Segundo Vorcaro, o plano de negócio do Master era 100% baseado no FGC e não havia nada de errado, porque essa era a regra do jogo.

Ele disse que essas mudanças forçaram o Master a buscar outros meios de captar dinheiro no mercado, e que aí o banco foi alvo de uma campanha para destruir sua reputação.

Crise do Master

O Master foi liquidado pelo Banco Central em novembro, mas os sinais mais claros de que havia algo errado surgiram em março, quando houve uma tentativa de venda para o Banco de Brasília (BRB).

Em agosto, o Conselho Monetário Nacional convocou uma reunião extraordinária e aprovou novas regras para aumentar a segurança do sistema. No mercado financeiro, essas mudanças foram entendidas como uma reação às práticas agressivas do Master para captar recursos e uma espécie de “freio” para evitar casos similares. As regras:

- Contribuição extra dobrada: bancos considerados mais arriscados vão pagar uma taxa maior para o Fundo Garantidor de Créditos. A taxa passa de 0,01% para 0,02% sobre o total dos depósitos que podem ser protegidos pelo fundo;

- Gatilho antecipado: as instituições financeiras pagavam essa taxa extra quando os depósitos cobertos pelo FGC chegam a 75% do permitido para a instituição. Com as novas regras, essa cobrança começa mais cedo, quando atingirem 60%;

- Mais títulos públicos, menos risco: quando os recursos da instituição ultrapassarem mais de dez vezes o seu patrimônio líquido, o excedente vai ter que ser investido em títulos públicos federais – que são mais seguros.

O banco vendia Certificados de Depósito Bancário (CDBs), um investimento de renda fixa em que o cliente empresta dinheiro a um banco e, em troca, recebe juros sobre o valor aplicado.

A rentabilidade pode ser pré-fixada (taxa definida no momento da aplicação) ou pós-fixada (atrelada a um indicador como o CDI).

As taxas oferecidas pelo Master em seus CDBs chamavam a atenção por oferecerem rentabilidade muito acima da média do mercado.

A estratégia do banco era vender muitos CDBs prometendo altos retornos. Bancos médios considerados saudáveis costumam remunerar seus CDBs na faixa de 110% a 120% do CDI. No entanto, as ofertas do Master avançaram muito além desse padrão.

O mercado foi desconfiando cada vez mais da capacidade do banco de pagar todos os investidores.

Especialistas afirmam que esse tipo de “supertaxa” costuma indicar que o banco perdeu acesso às formas mais baratas de financiamento.

Além disso, o Master tinha grande parte dos seus recursos aplicada em ativos considerados ilíquidos — que não podem ser transformados rapidamente em dinheiro —, como carteiras de crédito “fabricadas” e precatórios. Isso limitava a capacidade de gerar caixa no curto prazo. Daí o problema de liquidez para remunerar os investidores.

Leia também:

No depoimento, Vorcaro afirmou que o Master chegou a originar de R$ 400 milhões a R$ 500 milhões por mês, mas que o tamanho foi reduzido para garantir liquidez. Um dos motivos foi uma comunicação feita pelo Banco Central em novembro de 2024, o que fez com que o Master montasse um plano de ação.

Para chegar nesses valores, Vorcaro disse à PF que o modelo de negócios do Master evoluiu para uma dependência agressiva da cessão de ativos e suporte do FGC e passou pelo foco em crédito consignado, a emissão de cédulas de crédito bancário (CCBs) e o uso de originadores terceirizados para aumentar o volume de negócios.

O dono do Master disse ter aportado quase R$ 6 bilhões de seu patrimônio pessoal para sustentar o modelo do Master durante a crise.

Ressarcimento do FGC a investidores do Master

O FGC é uma associação privada, sem fins lucrativos, que integra o Sistema Financeiro Nacional e atua na manutenção da estabilidade do sistema, na prevenção de crises bancárias e na proteção de depositantes e investidores.

Na prática, funciona como um fundo privado que atua como um seguro. É ele quem garante que os recursos depositados ou investidos em um banco permaneçam protegidos caso a instituição financeira enfrente alguma crise ou dificuldade.

Daniel Vorcaro, dono do Banco Master — Foto: Reprodução

Daniel Vorcaro, dono do Banco Master — Foto: Reprodução